Trampas que se emplearon en el engaño de las preferentes

Los consumidores no están ni lo suficientemente protegidos en los productos de ahorro e inversión que contratan ni sus conocimientos financieros les permiten tomar las mejores decisiones de ahorro. Ejemplo de ello ha sido el engaño llevado a cabo por muchas entidades financieras con las preferentes. La Confederación Española de Organizaciones de Amas de Casa, Consumidores y Usuarios (CEACCU) alerta del exceso de confianza de los clientes de bancos hacia los propios bancos. Una confianza que en muchas ocasiones se sobrepasó en claro perjuicio de los consumidores.

Contenido de la información:

- Los afectados por preferentes de CEISS, Caja España y Caja Duero, presionados para que no inicien acciones legales

- ADICAE lleva presentadas 24 demandas colectivas por preferentes y deuda subordinada contra 18 bancos y cajas

- El Supremo condena al BBVA a indemnizar a unos clientes por invertir su dinero en preferentes de Lehman Brothers y no informarles del riesgo

- ADICAE consigue que un juez obligue a Bankia a devolver todo el dinero invertido en participaciones preferentes

- El Supremo se reúne el 9 de mayo para crear jurisprudencia sobre las participaciones preferentes del banco Santander

- ADICAE demanda por vía judicial 6.000 millones de los afectados por preferentes de Bankia

- Endesa devuelve el 100 % en efectivo de las preferentes que emitió en 2003

- La quita a los preferentistas de Bankia, Novagalicia Banco y CatalunyaBanc es un fraude para que asuman la recapitalización

- ADICAE denuncia un nuevo fraude en cómo Liberbank está engañando a los afectados por preferentes con el canje

- Los mismos que permitieron la comercialización de las participaciones preferentes presidirán ahora la comisión sobre de afectados por productos tóxicos

- Los afectados por las participaciones preferentes de CaixaBank llegan a un acuerdo a través de ADICAE

- ADICAE: ‘La solución para los afectados por las participaciones preferentes es devolver todos los ahorros invertidos’

- Los afectados por las participaciones preferentes y bonos de Sabadell, CAM y Banco Guipuzcoano pueden perder el 45 % de su inversión

- Banco Popular, condenado a devolver el dinero invertido en preferentes de Lehman Brothers

- ADICAE inicia la vía judicial contra 25 bancos y cajas por vender productos tóxicos como las preferentes

- Los riesgos de las participaciones preferentes: ni son depósitos ni bonos del Estado garantizados por el Fondo de Garantía de Depósitos

- Invertir en participaciones preferentes tiene sus riesgos

En el año 2009, CEACCU publicó los resultados de una encuesta sobre los hábitos y la información de los consumidores ante los productos de ahorro e inversión que contiene algunas de las claves para comprender cómo ha sido posible que cientos de miles de familias (cerca de 710.000) hayan sido engañadas con las preferentes, llegando a perder lo que en muchos casos eran los ahorros de toda una vida: según las estadísticas que se vienen ofreciendo, cerca del 90 % de los afectados ofrecen un perfil de ahorrador tradicional (cliente minorista, consumidor) y el 80 % de ellos, mayores de 70 años.

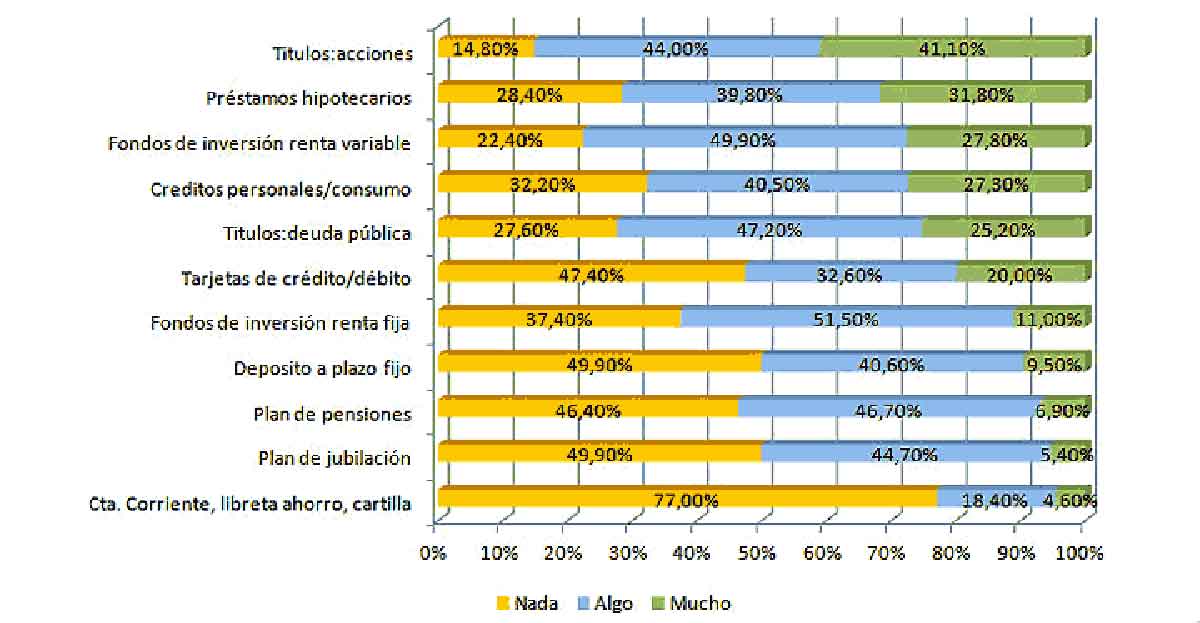

En primer lugar, esta encuesta ponía de manifiesto que los consumidores comprendían, en general, las características esenciales de los productos financieros, en cuanto a riesgo, rentabilidad y liquidez. Así, a los productos financieros a los que más riesgo se atribuía era a las acciones y a los fondos de inversión de renta variable, si bien actualmente, como se puede ver en la imagen, las hipotecas también son consideradas un producto de riesgo. Mientras que los depósitos o las libretas de ahorro se contrataban por tener un riesgo bajo.

Sin embargo, a pesar de este conocimiento previo, a la hora de contratar, los usuarios tenían una gran vulnerabilidad que también revelaba la encuesta de CEACCU: su enorme dependencia de la información que les ofrecían las propias entidades y la gran credibilidad que les otorgaban.

Se confió en ‘nuestro banco’ de toda la vida

Preguntados por “la fuente de información que más les influyó, o que más les puede influir”, mayoritariamente se contesta que es la “entidad bancaria habitual”. Un resultado reforzado por el hecho de que casi todos los encuestados mantienen una relación estable con “su” banco o caja: “Cerca del 85 % de los entrevistados que trabajan con algún banco, lo hacen exclusivamente con uno. La edad media de relación es ligeramente superior a los 10 años”, según recogía el estudio.

Trampas para comercializar productos financieros complejos

Estos resultados explican algunas de las “trampas” que empleaban las entidades financieras para la comercialización de productos complejos, como el énfasis en la información verbal frente a la escrita (en muchos casos esta no se entregaba hasta la firma del contrato) o el abuso de expresiones ambiguas como “renta fija” o “depósito”, que los usuarios podían asociar a “producto seguro”, cuando en realidad son categorías que engloban también a otros que no lo son (como las propias preferentes, en renta fija; o los depósitos “estructurados” en el segundo caso).

Y es que esta era otra de las constantes de la venta de estos productos: el uso torticero del lenguaje, empleando términos que evocaban, justo, la característica opuesta a lo que en realidad se estaba contratando, como “preferentes” (cuando ya sabemos que el usuario no tenía ninguna prioridad, sino todo lo contrario).

Campaña informativa

A partir de este contexto, y de un conocimiento profundo tanto de los límites de los actuales mecanismos de inspección, como de reclamación (normativa y cauces como el arbitraje o el servicio de reclamaciones del Banco de España o la CNMV), CEACCU ha puesto en marcha una ambiciosa campaña de formación para mejorar la información de los consumidores, de manera que estén más prevenidos a la hora de contratar cualquier producto de ahorro o inversión.

La campaña pretende alertar a los usuarios de las prácticas de comercialización de las entidades, advertir de los límites de la normativa financiera a la hora de protegerles y explicar los mecanismos más eficaces (en general, los Tribunales) para que una reclamación prospere.

Se analizarán las carencias del arbitraje de preferentes (procedimiento con el que CEACCU ha sido crítica desde el primer momento) y de la normativa de protección al consumidor que, con mecanismos como el test de conveniencia o el test de idoneidad (los test MIFID), se ha convertido en un escudo protector de las comercializaciones engañosas realizadas por las entidades.

Para ello, el 27 y 28 de noviembre se realizará una jornada de formación de monitores (“Bases para una educación financiera eficaz de colectivos de ahorradores vulnerables”) encargados de realizar 50 talleres. Se estima una participación de entre 2.000 y 2.250 asistentes. También se editará una publicación divulgativa gratuita y un especial web.

Los afectados por preferentes de CEISS, Caja España y Caja Duero, presionados para que no inicien acciones legales

Banco CEISS está presionando a los afectados por preferentes de CEISS para que no inicien acciones legales. La entidad está indicando a los usuarios engañados que la única solución es la fusión con Unicaja y que no inicien la vía judicial. El Banco CEISS (Caja España-Caja Duero) ha comunicado a sus clientes las condiciones del canje que plantea Unicaja antes de tener la aprobación del Banco de España, según denuncia la Asociación de Usuarios de Bancos, Cajas y Seguros de España (ADICAE) sobre este nuevo abuso de la entidad castellana Banco CEISS. La Asociación ha contrastado los testimonios de socios de distintas provincias españolas con los que la entidad se ha puesto en contacto, informando de unas condiciones sobre el canje de las preferentes de Banco CEISS que no han sido aprobadas oficialmente.

La entidad está comunicando a sus clientes que la mejor opción es la que plantea Unicaja, que les convertiría en accionistas forzosos de una entidad que todavía no cotiza en bolsa y sin conocer todavía cuál será la pérdida inicial que sufrirán con el canje. También se han encargado de trasladar a los afectados la posibilidad de que puedan acudir al arbitraje de consumo siempre que no acudan a la vía judicial.

Desinformación para los afectados por preferentes de Ceiss

La campaña de desinformación que ha puesto en marcha el Banco CEISS tiene un único objetivo, que el afectado no reclame ni judicial ni extrajudicialmente y se conforme con las condiciones que les imponen estas entidades, que supondrán importantes pérdidas para los miles de ahorradores repartidos por toda España.

Pese a que el subgobernador del Banco de España, Fernando Restoy, haya anunciado ‘a bombo y platillo’ la buena nueva de la fusión así como las supuestas bondades para los preferentistas, con la aquiescencia de los dirigentes de CEISS, ADICAE recuerda que los afectados llevan oyendo el mismo ‘mantra’ repetido de la fusión y las “soluciones” (recordemos que las quitas pueden llegar a ser del 60 %) como poco desde hace 2 años.

Si llegara el caso de la nacionalización y el FROB aprobara un proceso de arbitraje de consumo, desde ADICAE se seguirá defendiendo la implementación de un arbitraje universal al que tengan acceso todos los afectados, en vez del arbitraje viciado que está llevándose a cabo en otras entidades.

ADICAE, que ya ha agrupado a más 2.200 personas para demandar a la entidad por la estafa de las preferentes y más de 1.200 por las cláusulas suelo, seguirá de cerca el proceso a fin de vigilar y exigir que se garanticen los derechos de los afectados, trasladando información veraz a los mismos, así como agrupando, asesorando y movilizando a las familias afectadas. Resulta fundamental que los más de 35.000 ahorradores perjudicados tomen conciencia de la necesidad de defender sus derechos como colectivo.

ADICAE lleva presentadas 24 demandas colectivas por preferentes y deuda subordinada contra 18 bancos y cajas

La batalla judicial de ADICAE contra las entidades que han comercializado participaciones preferentes y deuda subordinada continúa. La Asociación de Usuarios de Bancos, Cajas y Seguros de España ha presentado en las últimas semanas un total de 22 demandas agrupadas por la comercialización indebida de estos productos, que engloban por el momento a 17 entidades en juzgados de Barcelona, Bilbao, Valencia, Madrid, La Coruña y Santander. Por el momento ADICAE ha iniciado la batalla judicial por la venta de productos tóxicos de manera indebida contra Bankia, BBVA, Eroski, Bancaja, Banco Santander, Caixa Galicia, Banco Popular, Caixa Catalunya, Unnim, Banco Pastor, Caja España, Banco Sabadell, Bancaja, Caixa Nova, Caja Rioja, Caja España y Caja Cantabria.

Próximamente se presentarán otras demandas agrupada contra Bankia, Caja Canarias y Caja Segovia. En global más de 3.000 afectados se han decidido ya a demandar junto a ADICAE, que continúa realizando asambleas informativas por toda España.

En toda España hay unos dos millones de personas afectadas por preferentes, deuda subordinada y otros productos que las entidades colocaron entre pequeños ahorradores que desconocían los riesgos por un importe de entre 30.000 y 40.000 millones de euros. “Los afectados no pueden confirmarse ni resignarse, pero han de armarse de paciencia y valor para luchar por una solución colectiva al mayor fraude a los pequeños ahorradores de la historia de España”, explican desde ADICAE.

Rescate con los ahorros de los españoles

Hay que recordar que la primera recapitalización o rescate a la banca española la hicieron los consumidores con estos productos, cuya mala comercialización ha sido reconocida incluso por el Gobierno y por la Unión Europea. El Banco de España y la Comisión Nacional del Mercado de Valores, que deberían haberlo impedido, no solo han mirado hacia otro lado, como en el caso recientemente denunciado por los inspectores, sino que apoyaban el fraude para tapar los agujeros de la banca y recapitalizarla. La venta masiva de productos tóxicos a ahorradores solo se ha producido en España, no en el resto de Europa. La legislación europea reconoce ilegítima la venta de estos productos a ahorradores.

El próximo 2 de febrero la plataforma de afectados por las participaciones preferentes de ADICAE realizará acciones reivindicativas en Madrid, Santiago de Compostela, Valencia, Cáceres, Valladolid, Murcia y Santander. Además, el día 1 habrá una movilización en Barcelona. El objetivo es claro: exigir una solución justa y la devolución de los ahorros secuestrados.

El Supremo condena al BBVA a indemnizar a unos clientes por invertir su dinero en preferentes de Lehman Brothers y no informarles del riesgo

El Pleno de la Sala Primera del Tribunal Supremo ha estimado un recurso de casación y ha condenado al BBVA a indemnizar al matrimonio demandante por los daños y perjuicios provocados por la adquisición de participaciones preferentes de Lehman Brothers, siendo la entidad gestora el BBVA. Los hechos objeto de enjuiciamiento parten de la demanda interpuesta por un matrimonio contra el BBVA en reclamación de los perjuicios ocasionados por la actuación negligente del banco al adquirir participaciones preferentes de la entidad Lehman Brothers Holding Inc en el marco de un contrato de gestión discrecional de carteras de inversión.

La demanda fue estimada en primera instancia por considerar el Juez que hubo un cumplimiento negligente del contrato al adquirirse un producto no ajustado al perfil del cliente. La Audiencia Provincial de Valencia revocó esta decisión, estimando el recurso del banco, al entender que se había proporcionado la información adecuada para entender el producto adquirido y porque la normativa sectorial no impedía a clientes conservadores solicitar productos de riesgo.

La sentencia de la Sala Primera, de la que ha sido ponente el magistrado Sarazá Jimena, ha estimado el recurso de casación de los clientes del banco, aunque previamente ha desestimado el también interpuesto recurso extraordinario por infracción procesal, por entender que no hubo vulneración de las normas relativas a la carga de la prueba al no basarse la decisión de la Audiencia Provincial en la insuficiencia de prueba.

En cuanto al recurso de casación, la sentencia analiza la relación contractual que ligaba a las partes basada en un contrato de gestión discrecional de carteras de inversión, asimilándola a los contratos de mandato o comisión mercantil. Considera que las indicaciones sobre el perfil de riesgo del cliente y sobre sus preferencias de inversión desempeñan “una función integradora del contenido del contrato”, siendo obligación legal de estas empresas recabar información a sus clientes sobre su situación financiera, experiencia inversora y objetivos de inversión e informar de manera clara y transparente sobre los riesgos de las operaciones contratadas, de tal forma que una deficiente información puede suponer una negligencia determinante de la indemnización de los perjuicios ocasionados.

En el caso que resuelve, la Sala considera que esta información completa y clara no se había suministrado ni se había actuado de buena fe, al existir una contradicción entre el perfil de riesgo del cliente, que era muy bajo, y los valores elegidos, de riesgo elevado, lo que, con una actuación diligente y de buena fe, hubiera exigido que se pusiera de manifiesto la incoherencia entre el perfil elegido y los productos de inversión aceptados para asegurarse de que la información era clara y había sido entendida.

La sentencia concluye que el incumplimiento de esta obligación determina la responsabilidad del banco por los daños sufridos por los clientes, revocando así la sentencia de la Audiencia Provincial y confirmando la dictada en la primera instancia.

ADICAE consigue que un juez obligue a Bankia a devolver todo el dinero invertido en participaciones preferentes

La Asociación de Usuarios de Bancos, Cajas y Seguros de España (ADICAE) ha logrado que un juez valenciano declare nula la comercialización de las participaciones preferentes de Bankia. La demanda ganada por ADICAE supone una importante victoria jurídica de los afectados por participaciones preferentes, pues el juez reconoce la nulidad de la comercialización de este tipo de productos de inversión. De este modo, se obliga a la parte demandada, Bankia, a devolver íntegramente los ahorros que atrapó de manera irregular incrementados en el interés legal del dinero, y se establece el proceso de comercialización de estos productos y su operativa como abuso bancario.

El juez anula el canje de las preferentes por acciones y señala que no se trató de una operación libre, realizada “en un contexto real de imposibilidad de enajenación de las participaciones preferentes”. ADICAE continúa incorporando afectados en la demanda interpuesta en Madrid contra Bankia, a la que ya se han sumado más de 3.000 personas.

Abuso de Bancaja

La demanda surgió del abuso perpetrado por una sucursal bancaria de Bancaja, ejemplo de la actuación del conjunto de entidades integradas en Bankia, en la que los consumidores entraban solicitando créditos, y se encontraban con sus ahorros atrapados y sin poder recuperarlos, sometidos al abuso que suponen las participaciones preferentes.

El juez reconoce en su sentencia que los préstamos personales que tramitaba esta oficina preveían unos intereses por encima del 10 %, de manera que se establecían negociaciones entre las partes para rebajar ese porcentaje. Era entonces cuando surgía la posibilidad de llevar ahorros a la entidad bancaria para rebajar los intereses del préstamo personal. Los consumidores realizaban “una imposición a plazo fijo por el plazo de un año”, dice la sentencia. Imposición que al día siguiente eran cancelada y se suscribían participaciones preferentes.

Obligación de devolver todo el dinero

El juez declara pues la nulidad del contrato, y obliga a Bankia a devolver esos ahorros captados, así como a asumir las costas del pleito, de manera que quede restituido el daño ocasionado. Una sentencia que sigue incidiendo en el trabajo jurídico de la asociación en la línea de crear precedentes de derecho que permitan a otros muchos afectados ver restituidos sus ahorros fraudulentamente atrapados.

Además, la declaración de nulidad de las preferentes, anula también el canje efectuado por Bankia en marzo de 2012, el cual prácticamente obligaban a realizar bajo coacción a los afectados, alegando que perderían todos sus ahorros atrapados.

El Supremo se reúne el 9 de mayo para crear jurisprudencia sobre las participaciones preferentes del banco Santander

El próximo 9 de mayo, la Sala de lo Civil del Tribunal Supremo, que preside Juan Antonio Xiol Ríos y se dedica a los asuntos de Derecho privado, se va a reunir en pleno, es decir, con todos sus miembros, para conocer de un recurso extraordinario por infracción procesal y de un recurso de casación sobre un asunto que tiene que ver con participaciones preferentes. El pleito que ha llegado a la Sala se inició mediante la demanda de un matrimonio contra Banco de Santander, SA en la que se pedía al Juez que declarase que la venta de varios títulos del banco (participaciones preferentes) se hizo ocultando a los compradores el riesgo financiero que comportaba la operación o sin informarles del riesgo.

También alegaron la existencia de un vicio del consentimiento porque, según los demandantes, el banco les manifestó que las participaciones serían reembolsables en cualquier momento y vencerían en septiembre de 2009, con el correspondiente abono, cuando, en realidad, la duración del contrato era perpetua o a voluntad de la entidad emisora.

La Audiencia Provincial, con los afectados

El Juzgado de Primera Instancia de Mahón estimó la demanda y contra la sentencia interpuso recurso de apelación Banco de Santander, SA, que fue desestimado por la Audiencia Provincial de Palma de Mallorca. Contra esta última sentencia, Banco de Santander, SA ha interpuesto los recursos de que va a conocer el pleno de la Sala.

Es trascendente la reunión de la Sala en pleno para resolver este asunto porque la doctrina que siente la Sala al resolver el recurso ya se considera que crea jurisprudencia, sin tener que esperar a que recaiga otra sobre el mismo tema.

La Sala Primera del Tribunal Supremo ha querido resolver en pleno este asunto porque se refiere a un tema de especial sensibilidad en los momentos actuales, que necesita una respuesta judicial que unifique la interpretación jurídica que sobre esta cuestión efectúan los Juzgados de Primera Instancia y las Audiencias Provinciales.

ADICAE demanda por vía judicial 6.000 millones de los afectados por preferentes de Bankia

ADICAE ha presentado en los juzgados de Plaza Castilla de Madrid una demanda civil por el caso ‘preferentes de Bankia’ en nombre, por el momento, de 300 preferentistas de Caja Madrid, pero que se ampliará próximamente hasta alcanzar la cifra de 2.500. Nuestra asociación calcula que el perjuicio causado a los poseedores de participaciones preferentes de Bankia puede ser de hasta 6.000 millones de euros, daño por el que intentará que se les resarza a través de esta demanda civil colectiva. “Lamentablemente, el Gobierno, Bankia y sus siete cajas no han dejado a los afectados ninguna otra posibilidad más que reclamar judicialmente su dinero”, ha dicho Pardos, quien ha añadido que el Arbitraje planteado por el Ejecutivo no resolverá los problemas de quienes invirtieron en preferentes.

El presidente de ADICAE calcula que, solo en el caso de Bankia, la cantidad reclamada ascenderá a 6.000 millones de euros, cifra que se eleva hasta 12.000 millones si se tiene en cuenta a todas las entidades nacionalizadas, como Novacaixagalicia, Catalunya Bank o Caja Castilla La Mancha, cuando, según Pardos, el Fondo de Garantía de Depósitos (FGD) solo ha previsto 2.000 millones para todas ellas.

Una demanda que se suma a las presentadas

Esta demanda civil se suma a las que ADICAE ya ha registrado contra otras entidades integradas en Bankia como Caja de Canarias, Caja Ávila o Caja Segovia. En ellas se relatan las características comunes en la gestión de estos títulos: “Comercialización fraudulenta, engaños de diverso tipo, condiciones abusivas en los contratos y un largo etcétera previsto en la legislación española y europea, que señalaba que no se podían utilizar estos productos de alto riesgo”, ha explicado Pardos.

Los Servicios Jurídicos de ADICAE han incorporado al procedimiento penal contra Bankia centenares de contratos de afectados en los que se comprueba que la entidad falsificó las fechas de manera evidente y burda. ADICAE ha puesto a disposición de la Audiencia Nacional contratos fechados en 2004 en los que figura el logo de Bankia y en los que la entidad con la que el usuario “contrataba” era Bankia, a pesar de que este grupo no nació hasta el 2 de marzo de 2011.

El presidente de ADICAE ha dicho también que tiene constancia de la existencia de”informes secretos” del Banco de España y de la Comisión Nacional del Mercado de Valores (CNMV) sobre la gestión de las preferentes en entidades distintas de Bankia, “informes que se pedirán tanto en las demandas civiles como penales. Tiene tales características de fraude que parece mentira que las autoridades españolas no hayan actuado en estos años”, ha concluido el presidente de ADICAE.

Endesa devuelve el 100 % en efectivo de las preferentes que emitió en 2003

La Asociación de Usuarios de Bancos, Cajas y Seguros de España (ADICAE) destaca que Endesa ha puesto en evidencia a la banca, Repsol, Telefónica, Eroski y Fagor tras la amortización por parte de Endesa de las participaciones preferentes que emitió en 2003. Endesa demuestra que frente al fraude masivo de este tipo de productos es posible aplicar soluciones inmediatas. Esta actuación contrasta con la de Repsol, empeñada en convertir a las victimas de este fraude en accionistas forzosos, al igual que hizo Telefónica, y con la de Eroski y Fagor, que no contemplan medida alguna para deshacer su particular “corralito”. Los propietarios de preferentes de Endesa recibirán el valor total invertido en sus cuentas, lo que pondrá fin a la relación contractual con la eléctrica, que invertirá 180 millones en la operación.

Endesa ha devuelto a los compradores de participaciones preferentes, todos los títulos que estos adquirieron en 2003. De hecho, la devolución de las preferentes se hace en efectivo y al 100 % del valor nominal. Así, los propietarios de preferentes recibirán un ingreso en su cuenta por el valor total de la inversión, dándose por concluida la relación contractual con la multinacional.

Esta decisión de Endesa, que implícitamente asume su responsabilidad por la emisión y colocación indiscriminada de sus preferentes, invalida las tesis de otras empresas, entidades bancarias e instituciones que quieren cargar en el consumidor los costes de su saneamientos y recapitalizaciones, ofreciendo canjes por otros productos de riesgo como acciones o bonos.

Dar ejemplo con la devolución del 100 %

Ante la decisión tomada por la eléctrica, que ADICAE calcula que liberará los ahorros de más de 5.000 familias, cabe preguntarse por qué no siguen este ejemplo otras empresas que también vendieron preferentes y que, como Endesa, han obtenido beneficios en el último ejercicio.

Por ejemplo, Repsol, que alcanzó un beneficio de 2.060 millones de euros en 2012, va a proceder al canje por bonos de los 3.000 millones de euros en participaciones preferentes que emitió, y que coloco entre miles de ahorradores a través de La Caixa fraudulentamente y sin que esta entidad quiera asumir tampoco ninguna responsabilidad.

Por su parte, Telefónica canjeo los 2.000 millones de euros que vendió de preferentes, por bonos a diez años y acciones, a pesar de que el año pasado tuvo un beneficio neto que casi dobla esa cantidad: 3.928 millones de euros.

ADICAE exige a todas las empresas, organismos y entidades bancarias, que asuman su responsabilidad y sigan el ejemplo de Endesa, devolviendo a sus preferentistas el 100 % del capital invertido en efectivo.

La quita a los preferentistas de Bankia, Novagalicia Banco y CatalunyaBanc es un fraude para que asuman la recapitalización

El FROB ha impuesto hoy pérdidas directas de hasta 6.300 millones de euros a más de 200.000 pequeños ahorradores. Según denuncia el presidente de la Asociación de Usuarios de Bancos, Cajas y Seguros de España (ADICAE), Manuel Pardos, “quieren que las víctimas del fraude de las preferentes y deuda subordinada paguen la recapitalización de las entidades rescatadas.

El Real Decreto Ley aprobado hoy por el Consejo de Ministros en Materia de Participaciones Preferentes y Deuda Subordinada de Entidades de Crédito en Reestructuración o Resolución es insuficiente y no aporta soluciones para el conjunto de los afectados. El RDL no indica las condiciones del arbitraje y mantiene una Comisión que no aporta garantías suficientes. La compra de acciones por el Fondo de Garantía de Depósito acarreará nuevas pérdidas a los afectados por el canje de las preferentes”.

Pardos destaca que “las medidas que prevé aprobar hoy el FROB en relación al plan de recapitalización del Grupo BFA- Bankia, Novagalicia Banco y CatalunyaBanc constituyen un fraude que confirma la descarga sobre los consumidores de gran parte de los costes del rescate financiero”. En el caso de Bankia, y tal y como se había avanzado hace semanas, las más de 100.000 familias víctimas de este masivo fraude sufrirán una quita de entre el 39 % y el 50 % si tienen preferentes y de entre el 10 y el 20 % si tienen deuda subordinada con vencimiento. Del total de estos productos que el grupo Bankia tiene en circulación (6.500 millones de euros) 3.125 millones son participaciones preferentes, mientras que otros 1.800 millones son deuda subordinada.

A estas injustificables pérdidas que se imponen como punto de partida a los afectados, se suman las que necesariamente se producirán como consecuencia de la pérdida de valor en Bolsa de las acciones de Bankia, puesto que el canje se realizará tomando el valor nominal que se asigne a las acciones de la entidad, pero ningún banco español cotiza a su valor en libros, sino por debajo. Además, la previsible avalancha de órdenes de venta de accionistas que no deseaban serlo acentuará esta reducción del valor de cotización.

En los casos de Novagalicia Banco y CatalunyaBanc la situación es semejante: pérdidas de entre un 30 % y un 70 % de los ahorros y entrega de nuevos productos de deuda de las entidades supuestamente más líquidos (en el caso de los titulares de deuda subordinada), y acciones de entidades que no cotizan en Bolsa para los titulares de preferentes.

En este último caso se generaría un nuevo “corralito”, al no poder los afectados vender esas acciones, ante lo cual se ha habilitado al Fondo de Garantía de Depósitos para comprar esas acciones. Sin embargo, y como en el caso de Bankia, esa compra no se llevaría a cabo por el nominal de las acciones sino por un valor inferior, lo que supondría una nueva quita que se pretende ocultar.

Ante este nuevo abuso, “que trata de tapar un fraude masivo y generalizado a millones de ahorradores españoles”, ADICAE continuará reclamando en los tribunales la devolución íntegra de los ahorros a los afectados, a través de demandas colectivas contra las entidades que vendieron estos productos.

ADICAE recomienda a los ahorradores afectados la conservación de todos los documentos de los productos y sus canjes y les anima a presentar un documento de ‘no renuncia a acciones legales’ en el momento de realizar el canje en el que se indique su disconformidad con la operación y que su aceptación no supone la renuncia a emprender acciones legales.

Hasta el momento ADICAE ha presentado demandas colectivas, en las que agrupa a miles de afectados, contra BBVA, BANCAJA, CAIXA GALICIA, CAIXA CATALUNYA, CAJA ESPAÑA, CAIXA NOVA, CAJA RIOJA, CAJA CANTABRIA y EROSKI por un total de 16 emisiones de preferentes y deuda subordinada. Los servicios jurídicos de la Asociación ultiman la presentación de una nueva batería de demandas contra otras 20 entidades, entre las que se encuentran BANKIA o CAIXABANK, entre otras.

Un arbitraje universal

La única salida que se ofrece ante el masivo fraude de la venta de productos tóxicos a ahorradores es un limitado arbitraje que servirá de solución sólo a una pequeña minoría. Está demostrada la mala comercialización de estos productos de forma generalizada, por lo que merece una solución también a nivel global.

Según ha podido confirmar ADICAE, esta alternativa será explicada a los afectados en las oficinas de la propia Bankia, la misma que ocultó premeditadamente a los pequeños ahorradores las características reales de los productos que les vendieron como si de depósitos a plazo se tratara. La Comisión, aprobada hoy en el RDL, compuesta por los mismos órganos reguladores que permitieron la venta de productos tóxicos a pequeños ahorradores, tendrá un carácter secundario y no ofrece las garantías necesarias a los consumidores.

La propia defensora del pueblo, Soledad Becerril, ha apoyado la postura de ADICAE, reconociendo, el nefasto arbitraje propuesto por las instituciones y pidiendo un asesor independiente que explique a los afectados las ofertas de canje de preferentes de las entidades.

ADICAE asesorará a todas aquellas personas que tengan la posibilidad de acceder al arbitraje y animará a quienes puedan ser beneficiados por él. Sin embargo, seguirá defendiendo los intereses de las miles de personas afectadas que no podrán optar a él o a los que les resulte perjudicial, y continuará con la movilización social hasta lograr que los ahorradores estafados obtengan justicia.

ADICAE denuncia un nuevo fraude en cómo Liberbank está engañando a los afectados por preferentes con el canje

Quitas de hasta un 35 % en algunos casos, conversión forzosa de ahorradores en accionistas y obligaciones convertibles en acciones que aun ni existen y sin que se haya depositado ante la CNMV la información necesaria para la futura salida a Bolsa convierten la maniobra de canje de preferentes y deuda subordinada de Liberbank en un nuevo fraude. ADICAE reclama que la CNMV ejerza eficazmente de una vez por todas sus funciones de protección de los ahorradores. La entidad trata de utilizar a los clientes que ya engañó para potenciar su salida a Bolsa. Liberbank se aleja de la realidad de los afectados con una fórmula engañosa de canje por acciones y obligaciones convertibles a pequeños ahorradores para “tapar” el fraude de los 549 millones de euros en preferentes y deuda subordinada que colocó entre pequeños ahorradores.

“Esta oferta de recompra de preferentes y deuda subordinada para los ahorradores que depositaron su dinero en preferentes y deuda subordinada en Caja Cantabria, Cajastur, Caja Extremadura y Caja Castilla-La Mancha es absurda, puesto que sigue considerando como inversores a miles de pequeños ahorradores a los que pretende involucrar en una operación de salida a bolsa y ofreciendo nuevos productos tóxicos”, explican desde ADICAE.

Con esta operación, que no responde a la realidad del problema, los afectados podrían ser nuevamente engañados. “Los clientes afectados no quieren unas acciones que nunca solicitaron, sino un depósito a plazo, que es lo que fueron a solicitar cuando entregaron sus ahorros a las Cajas que forman el grupo”, ha señalado Manuel Pardos, Presidente de ADICAE. “La entidad pretende manipular y utilizar a los clientes a los que ya engañó con la venta de participaciones preferentes y deuda subordinada para realizar su salida a bolsa sin ofrecer ningún tipo de garantías ni de información sobre el proceso”, añade Pardos.

Para ello Liberbank plantea el canje de las preferentes y la deuda subordinada por obligaciones necesariamente convertibles y por acciones. Los afectados recibirán entre el 70 y el 80 % de sus preferentes/subordinadas en obligaciones convertibles, y entre el 20 y el 30 % en acciones. Por su parte quienes decidan canjear todas sus preferentes por acciones asumirían una quita de en torno al 35 %.

La CNMV, ¿con los afectados?

Por ello ADICAE se dirigirá a la CNMV mediante carta a su Presidenta, entendiendo que la Comisión tiene la oportunidad de enmendar su desgastada imagen tras permitir el fraude masivo de las preferentes ejerciendo un papel de control efectivo en favor de los consumidores, impidiendo la operación planteada por Liberbank o, en su defecto, impulsando mecanismos que garanticen los derechos de los afectados y que eviten que se repita el engaño en una especie de “fraude sobre el fraude”.

Liberbank, valorada por el FROB en 1.113 millones de euros, persigue con este canje lograr que el 25 % del capital social esté en manos de inversores, como exige la Bolsa. Sin embargo los casos más recientes de salida a bolsa, como el de Bankia, no plantean un futuro muy favorable. La caída de las acciones podría hacer que los accionistas perdieran una gran parte de su inversión.

Pérdidas de entre el 60 % y 70 %

Además para la conversión de las obligaciones en acciones dentro de 5 años y 3 meses se han fijado unos precios mínimos de conversión según las emisiones que podrían generar pérdidas de entre el 60 y el 70 % a los ahorradores sobre las cantidades que tuviesen en estas obligaciones.

En concreto, para las emisiones de mayor volumen (Series A y B) Liberbank establece un precio mínimo de conversión de 3,92 euros y 2,58 euros, respectivamente. Si llegada la fecha de conversión las acciones cotizan en el mercado por debajo de esos valores el titular de las obligaciones se convertirá en “accionista forzoso” asumiendo pérdidas, pues pagará por sus acciones un precio mayor que el que marca el mercado.

Esos precios mínimos de conversión casi aseguran pérdidas para los afectados, si tenemos en cuenta la cotización de entidades que no han recibido ayudas (Santander cotiza a 5,9 euros y Caixabank lo hace a 2,9, por ejemplo) y que alcanzarlos supondría que Liberbank triplicase su valor en 5 años.

En consecuencia, si bien la operación de canje se realizará sin quita y por el 100 % de lo depositado en preferentes y deuda subordinada, nada garantiza a los afectados las recuperación del total de sus ahorros.

Continúan las demandas judiciales

Ante esta situación ADICAE, que ya ha interpuesto una demanda contra Caja Cantabria y prepara otra acción judicial colectiva contra Caja Extremadura, seguirá agrupando a los afectados para exigir en los tribunales la devolución de sus ahorros y el respecto a sus derechos.

En todo caso ADICAE recomienda a los afectados cautela antes de firmar el canje, ante la previsiblemente agresiva campaña de captacion encubierta de accionistas por canje que las sucursales de Cajastur, Caja Extremadura, Caja Cantabria y Caja Castilla la Mancha pondran en marcha esta semana, y recuerda que la materialización del canje no impide a los afectados reclamar judicialmente por el engaño en las preferentes.

Los mismos que permitieron la comercialización de las participaciones preferentes presidirán ahora la comisión sobre de afectados por productos tóxicos

FACUA-Consumidores en Acción rechaza el acuerdo alcanzado por PP y PSOE para crear una comisión sobre preferentes por poner al frente de la misma a responsables de la CNMV y del Banco de España, los mismos organismos que permitieron la venta masiva de preferentes a consumidores finales. FACUA exige la devolución del 100 % a los consumidores engañados. La asociación considera inaudito que el Gobierno y el principal partido de la oposición hayan decidido que sean ahora estos organismos los encargados de decidir qué consumidores pueden recurrir a arbitraje para recuperar su dinero secuestrado en preferentes y productos financieros tóxicos.

FACUA ve inaceptable cualquier solución que no pase por la completa devolución del dinero invertido para aquellos pequeños ahorradores y usuarios que fueron engañados por sus entidades bancarias.

La asociación aclara que todavía está por ver cuál será el papel que jueguen los consumidores representados en el Consejo de Consumidores y Usuarios en la composición de esta comisión, que se completaría con las consejerías autonómicas con competencias en consumo que han participado en los arbitrajes.

FACUA exige además que este arbitraje se extienda al resto de entidades bancarias que comercializaron preferentes y deuda subordinada entre los usuarios finales, y que no sea aplicable sólo a los bancos nacionalizados.

La asociación pide también la máxima transparencia no sólo a la hora de informar del seguimiento mensual estadístico anunciado que detalle la evolución de los arbitrajes y las características de los afectados por los mismos, sino de las condiciones en las que se ofrece este arbitraje a los afectados.

Los afectados por las participaciones preferentes de CaixaBank llegan a un acuerdo a través de ADICAE

CaixaBank y ADICAE han firmado un acuerdo para los afectados por preferentes, cédulas hipotecarias, deuda subordinada y otros productos tóxicos. Los afectados por participaciones preferentes recibirán un préstamo sin condiciones por su dinero, hasta el 100 % de los ahorros, los titulares de cédulas hipotecarias tendrán soluciones de liquidez en octubre y la deuda subordinada se analizará caso por caso. Los afectados son libres de aceptar o no el acuerdo, que ADICAE explicará en asambleas por toda España próximamente. ADICAE ha sido siempre partidaria de la interlocución, negociación, intermediación y solución de los conflictos de los consumidores con las entidades en la vía extrajudicial, y así lo ha logrado tras las reuniones mantenidas entre representantes de CaixaBank, miembros de ADICAE, afectados, abogados, etc. a lo largo del mes de abril de 2012, que ha proseguido entre representantes de Caixabank y ADICAE, así como las consultas a los miembros afectados de la Plataforma, hasta dar lugar al acuerdo definitivo.

CaixaBank y ADICAE han firmado un acuerdo para los afectados por preferentes, cédulas hipotecarias, deuda subordinada y otros productos tóxicos. Los afectados por participaciones preferentes recibirán un préstamo sin condiciones por su dinero, hasta el 100 % de los ahorros, los titulares de cédulas hipotecarias tendrán soluciones de liquidez en octubre y la deuda subordinada se analizará caso por caso. Los afectados son libres de aceptar o no el acuerdo, que ADICAE explicará en asambleas por toda España próximamente. ADICAE ha sido siempre partidaria de la interlocución, negociación, intermediación y solución de los conflictos de los consumidores con las entidades en la vía extrajudicial, y así lo ha logrado tras las reuniones mantenidas entre representantes de CaixaBank, miembros de ADICAE, afectados, abogados, etc. a lo largo del mes de abril de 2012, que ha proseguido entre representantes de Caixabank y ADICAE, así como las consultas a los miembros afectados de la Plataforma, hasta dar lugar al acuerdo definitivo.

Todo comenzó en abril de 2012 cuando CaixaBank, ante las actuaciones de ADICAE agrupando y movilizando a los afectados para mostrar su indignación y descontento con la comercialización y posterior canje de estos productos, celebra cuatro reuniones con una representación de los afectados de la Plataforma de todas las Comunidades Autónomas, con técnicos y abogados de ADICAE y dirigentes de la Asociación. Posteriormente hubo reuniones entre Caixabank y ADICAE, con las correspondientes consultas elevadas a la Coordinadora Nacional de la Plataforma de Afectados de ADICAE para perfilar los términos del acuerdo.

Acuerdo para las participaciones preferentes

Sobre el 70 % de los ahorros (la parte que ahora son obligaciones subordinadas), ADICAE ha alcanzado una solución que consiste en firmar un préstamo el cual queda garantizado por las propias obligaciones subordinadas de forma que:

– El afectado dispone del dinero desde el primer momento en su cuenta.

– El interés del préstamo y el coste fiscal se paga con los rendimientos de las subordinadas.

– Si los títulos perdieran su valor al acabar el préstamo, no habría que devolver ninguna cantidad, quedando ‘Caixabank’ satisfecha con lo que se saque de las obligaciones.

Sobre el 30 % de los ahorros (la parte que ahora son obligaciones convertibles en acciones), ADICAE ha aceptado un préstamo en el que Caixabank, de forma más indirecta ya que se trata de acciones pero igualmente vinculante, reconoce que la venta del producto compensa la deuda. El préstamo se entenderá devuelto con la venta de las convertibles / acciones.

¿Quiénes pueden acceder a estos préstamos?

– Personas en edad de jubilación (con unos límites de cuantía). A partir de 75 años sin límite.

– Afectados con un porcentaje de su patrimonio bloqueado en este u otros productos de la entidad.

– Personas que tuvieran una necesidad de liquidez objetiva (dificultades con hipoteca, para llegar a final de mes, enfermos, parados larga duración, etc.) – Afectados a las que resulta evidente (por el test MIFID o por los productos que tenía contratados) que le colocaron las preferentes.

ADICAE ayudará a sus socios a gestionar toda la documentación necesaria y estará presente en todo momento del proceso (desde la solicitud en la oficina hasta el momento en que hubiera cualquier problema o si las soluciones fueran denegadas).

Un préstamo es un contrato en el que una de las partes, entrega dinero a otra bajo la promesa de devolución con unos intereses. En estos préstamo, Caixabank como garantía para el pago, pignora (retiene) los productos resultantes del canje, nada más.

El préstamo no tiene ningún coste, ni fiscal ni de intereses para los afectados durante toda su vida, y así se refleja en las escrituras. El afectado está exento de responsabilidad completa y jurídicamente en ambos préstamos.

Otros instrumentos de solución

Quienes no quieran firmar ningún préstamo pueden recibir una carta de Caixabank que equivale a un compromiso de dar los préstamos sin responsabilidad si se diera la necesidad.

Otros productos de Caixabank más líquidos que los resultantes del canje para determinados clientes unidos a plazos de permanencia en la entidad. Deberán ser solicitados y negociados uno a uno con caixabank.

Compromiso de la entidad de que quienes no cojan estas soluciones, si los productos que se quedan no dan el resultado esperado se revisarán las condiciones de estos productos.

Para los titulares de otros productos

Cédulas hipotecarias. Caixabank ha alcanzado un compromiso de ofrecer soluciones de liquidez, incluso depósitos a lo largo del mes de octubre de 2012.

Preferentes de Repsol, Telefónica y otras empresas. Está previsto que antes de final de año se canjeen estos productos por otros con plazo de vencimiento (ya no sería perpetuo), ofreciendo posiblemente intereses. Después del canje, existirá la posibilidad de acceder a los préstamos sin responsabilidad mencionados anteriormente. Si antes de ese canje, algún afectado que reúna los requisitos personales de necesidad solicitara liquidez en forma de préstamo podría acceder a ella.

Titulares de deuda subordinada emitida con anterioridad a 2012. Se analizará caso por caso el acceso a liquidez a través de préstamo si se cumplen los requisitos necesarios para recibirlo.

Afectados que vendieron a pérdida. Se estudiará caso por caso, teniendo en cuenta la fecha y las circunstancias de la venta se valorarán soluciones que repongan al nominal de la inversión, aunque este supuesto se ha delimitado temporalmente.

¿Es obligatorio aceptar este acuerdo?

No es obligatorio para el consumidor aceptar este acuerdo. Cada consumidor cuando sea llamado por Caixabank será libre de aceptar las soluciones que le propongan. A aquellas personas que no estén conformes con las soluciones, ADICAE les ofrece la vía judicial de forma colectiva y reivindicativa como ha hecho en los últimos años en los fraudes al ahorro.

ADICAE: ‘La solución para los afectados por las participaciones preferentes es devolver todos los ahorros invertidos’

El presidente de la Asociación de Usuarios de Bancos, Cajas y Seguros de España (ADICAE), Manuel Pardos, ha abierto la sesión de trabajo de la Subcomisión de Transparencia en la Información de los Productos Financieros e Hipotecarios de las Entidades de Crédito del Congreso, en la que ha aportado la visión de la asociación sobre los múltiples abusos cometidos por la banca, como la venta indiscriminada de productos tóxicos —preferentes, deuda subordinada, cédulas hipotecarias,…— o los abusos hipotecarios, como los clips o las cláusulas suelo… Respecto a las participaciones preferentes, Pardos ha señalado que “es preciso que se apruebe una solución total para los afectados por las participaciones preferentes, consistente en la devolución íntegra de los ahorros invertidos”. Pardos ha repasado los múltiples fraudes al ahorro familiar y la necesidad de reformar el injusto sistema hipotecario español, entre otros asuntos.

El presidente de la Asociación de Usuarios de Bancos, Cajas y Seguros de España (ADICAE), Manuel Pardos, ha abierto la sesión de trabajo de la Subcomisión de Transparencia en la Información de los Productos Financieros e Hipotecarios de las Entidades de Crédito del Congreso, en la que ha aportado la visión de la asociación sobre los múltiples abusos cometidos por la banca, como la venta indiscriminada de productos tóxicos —preferentes, deuda subordinada, cédulas hipotecarias,…— o los abusos hipotecarios, como los clips o las cláusulas suelo… Respecto a las participaciones preferentes, Pardos ha señalado que “es preciso que se apruebe una solución total para los afectados por las participaciones preferentes, consistente en la devolución íntegra de los ahorros invertidos”. Pardos ha repasado los múltiples fraudes al ahorro familiar y la necesidad de reformar el injusto sistema hipotecario español, entre otros asuntos.

Afectados clipsEl estado del sistema financiero español es un tema de máxima actualidad y mayor trascendencia. Así, ADICAE ha expuesto sobre la mesa de la comisión “problemas gravísimos con el ahorro como la cuestión de las preferentes, o la falta de eficacia de una supervisión financiera, que ha fallado en todos los términos ya que han estado preocupadas por la estabilidad de la banca y muy alejadas de la defensa de los usuarios”, ha indicado Pardos.

ADICAE ha hecho saber a los diputados que conforman la comisión que la solución planteada para los afectados por las participaciones preferentes de las entidades rescatadas por el Estado es altamente insatisfactoria. Manuel Pardos ha insistido en la necesidad de que se apruebe “una solución total”, que no es otra que la devolución total del dinero ‘invertido’ por los afectados. “Los canjes son insuficientes y han sido impuestos, exigimos soluciones totales para todos. No puede ser que los afectados pierdan dinero. Pedimos al Gobierno y a las propias entidades mejores soluciones”, ha insistido Pardos.

En su ponencia, el presidente de ADICAE también ha recordado que las participaciones preferentes han sido utilizadas por los bancos como una primera capitalización, incurriendo en un fraude flagrante al comercializarlas a ahorradores de a pie, vulnerando así la normativa europea Mifid, el Código Civil español y la Ley del Mercado de Valores. “Se han comercializado preferentes en toda Europa, pero el fraude se ha dado solo en España”, ha lamentado.

15 años de fraudes al ahorro

En España los consumidores llevan más de 15 años siendo víctimas de productos tóxicos. El incesante el goteo de casos de abusos contra los usuarios de este tipo de productos y servicios. Gescartera, Forum y Afinsa, Lehman Brothers y más recientemente casos como los productos de Lehamn Brothers (comercializados por entidades como Citibank y otras), la venta indiscriminada de “bonos convertibles”,(por entidades como BBVA, Banco Popular y Banco Sabadell); “participaciones preferentes” (por Banco Santander, la Caixa, Caja Madrid, Banco Pastor entre otras); y la comercialización como “seguros” ante subidas de tipos de interés en productos denominados “clips hipotecarios” (Bankinter), etc. son algunos ejemplos de productos complejos y con componente de riesgos en los que los usuarios se han visto afectados por esta actuación de distintas entidades, tanto registradas como no y que en la mayoría de los casos partía del mismo problema, la deficiente información que el consumidor tenía sobre los productos sobre los que invertía y las entidades que proporcionaban esos productos.

En muchos casos, la publicidad que hacían las entidades era claramente engañosa por no informar de forma veraz de las características del producto, las garantías de la inversión, la identidad de las empresas con las que se contrataba, etc. “Se trata de problemas que todavía permanecen en muchos casos”, ha indicado Pardos.

Es necesario reformar el sistema hipotecario

El presidente de ADICAE también ha hecho referencia a “los cientos de miles de desahucios que han tenido lugar desde el inicio de la crisis, y siguen produciéndose”. Una de las soluciones propuestas por ADICAE es la aplicación de una moratoria hipotecaria de tres años para los consumidores en apuros económicos. Además, Pardos ha recordado que el Código de Buenas Prácticas hipotecarias “sólo ha servido al 13 % de los hipotecados que han acudido a ADICAE”, por lo que ha vuelto a abogar por la reforma de la Ley Concursal, puesto que el proceso actual para que las personas físicas puedan acogerse a ella “aboca a una penosísima situación personal que acaba en muchas ocasiones en la plena liquidación y ruina absoluta de la persona concursada y no ofrece garantía al consumidor en la protección a sus derechos, además de resultar excesivamente caro”.

Pardos también ha resaltado la necesidad de que las fuerzas políticas pongan freno de una vez a reiterados abusos como las cláusulas suelo o los clips hipotecarios. Para ello Pardos ha abogado por revisar el trato que se da a la defensa jurídica de los usuarios en las acciones colectivas, puesto que actualmente existen muchas trabas que restringen las posibilidades de la Ley de Enjuiciamiento Civil.

ADICAE considera que la necesidad de reformar y modificar la actual normativa que regula y protege los derechos de los consumidores en el ámbito bancario es absolutamente prioritaria y urgente dada la situación actual y la demostrada ineficacia de la normativa actual. Es preciso implementar las reformas legales oportunas para llevar a cabo una reforma del sistema hipotecario en su conjunto, que tenga en cuenta los derechos de los consumidores.

Trabajo de la Subcomisión

La subcomisión de Transparencia Financiera se constituyó el pasado mes de mayo y, desde entonces, se ha reunido para organizar sus trabajos y decidir el calendario de intervenciones. Está previsto que desfilen también por sede parlamentaria los responsables de las entidades supervisoras -banco de España, Comisión Nacional del Mercado de Valores (CNMV) y Dirección General de Seguros-.

Esta subcomisión está formada por tres diputados de Partido Popular -matilde Pastora Asián, Andrea Fabra y Vicente Martínez-pujalte- y PSOE -soledad Cabezón, Manuel Gabriel González y Antonio Hurtado- y uno de CiU -pere Macias-, La Izquierda Plural -joan Coscubiela-, EAJ-pNV -pedro María Azpiazu-, UpyD -Álvaro Anchuelo- y Grupo Mixto -rafael Larreina-.

Los afectados por las participaciones preferentes y bonos de Sabadell, CAM y Banco Guipuzcoano pueden perder el 45 % de su inversión

Banco Sabadell sigue negándose, como la inmensa mayoría de los bancos, a darle una salida digna al corralito de las participaciones preferentes y otros productos tóxicos con los que la banca, comercializándolos como falsos depósitos, ha captado aproximadamente 37.000 millones de euros de alrededor de un millón de familias españolas. De esta manera, la entidad ha lanzado una oferta de compra de diversos valores por la que los afectados perderían entre el 45 y el 28 % de sus inversiones iniciales.

La entidad ha decidido recomprar, en principio, 225 millones de euros de una serie de participaciones preferentes y cinco de bonos subordinados emitidas por Banco Sabadell, Banco Guipuzcoano y Banco CAM. Los afectados deberán hacer ofertas de venta hasta el 11 de septiembre pero, según el precio de compra mínimo establecido, podrían perder hasta un 45 % de su inversión.

Se trata de una oferta de compra por una emisión de participaciones preferentes realizada por Banco Sabadell y cinco de obligaciones subordinadas comercializadas por Banco Sabadell, Banco Guipuzcoano y Banco CAM. Quienes tengan estos productos podrán remitir sus ofertas de venta a su banco hasta las 17:00 horas del 11 de septiembre de 2012. Aunque la entidad asegura que estos productos “se colocaron inicialmente entre inversores cualificados, tanto españoles como internacionales”, nada impide que estas emisiones hayan ido a parar también a manos de pequeños ahorradores, tal y como demuestran las decenas de miles de expedientes analizados por la Asociación de Usuarios de Bancos, Cajas y Seguros (ADICAE).

El precio de compra que Banco Sabadell pagará a los poseedores de estos productos vendrá condicionado por el precio de compra mínimo fijado de antemano por el banco. Un precio de compra por el que, como se indica en la siguiente tabla, los afectados podrían perder gran parte de su inversión:

Emisiones que entran en la ‘oferta’

| Emisiones | Código ISIN | Importe principal en circulación | Precio de compra mínimo |

| Series I/2006 de participaciones preferentes emitidas por Banco Sabadell | XS0267456084 | 32.400.000,00 € | 55,00 % |

| Obligaciones Subordinadas marzo de 2006, emitidas por Banco Guipuzcoano | ES0213580030 | 101.300.000,00 € | 67,00 % |

| Obligaciones Subordinadas I/2006, emitidas por Banco de Sabadell | ES0213860036 | 230.500,00 € | 67,00 % |

| Obligaciones Subordinadas I/2010, emitidas por Banco de Sabadell | ES0213860051 | 473.350.000,00 € | 72,00 % |

| Obligaciones Subordinadas emitidas por Banco CAM | XS0268160768 | 103.650.000,00 € | 67,00 % |

| Obligaciones Subordinadas emitidas por Banco CAM | XS0296798431 | 124.250.000,00 € | 67,00 % |

Fuente: Hecho relevante depositado en la CNMV Como se puede comprobar, los afectados podrían perder entre el 45 % y el 28 % de su inversión inicial. Además, Banco Sabadell sólo recomprará, en principio, hasta 225 millones de euros de estos valores, cuando el importe en circulación total asciende a 1.065.450.000 euros. Se trata de una oferta a todas luces insuficiente. ADICAE ya ha presentado una batería de demandas civiles para llevar ante la Justicia la comercialización indebida, masiva y fraudulenta de este tipo de productos.

Banco Popular, condenado a devolver el dinero invertido en preferentes de Lehman Brothers

La Asociación de Usuarios de Bancos, Cajas y Seguros de España (ADICAE) ha derrotado nuevamente a Banco Popular en los tribunales por la venta de productos tóxicos de Lehman Brothers. Banco Popular ha sido condenado por la Audiencia Provincial de Zaragoza a devolver los ahorros invertidos por un grupo de consumidores en productos tóxicos de Lehman Brothers, que la entidad les vendió sin informarles adecuadamente sobre los riesgos de dichos productos que, en concreto, eran unas participaciones preferentes de la entidad norteamericana.

ADICAE ha sumado otra victoria en los tribunales frente a Banco Popular por el caso Lehman Brothers: la Audiencia Provincial de Zaragoza ha condenado a la entidad a devolver los ahorros ‘atrapados’ en unos productos tóxicos de Lehman Brothers que la entidad vendió indebidamente a un grupo de consumidores formado por jubilados y amas de casa. Esta sentencia se une a la conseguida hace escasas semanas en el Juzgado de Primera Instancia 96 de Madrid.

Banco Popular ha puesto todas las trabas posibles en este proceso. De hecho ADICAE tuvo que presentar una apelación ante una primera sentencia que no beneficiaba a los afectados. Todo comenzó en 2006, cuando Banco Popular vendió 23 títulos de un producto financiero emitido por Lehman Brothers que resultaron ser unas participaciones preferentes de la entidad. Tras la quiebra del banco norteamericano en septiembre de 2008 los afectados intentaron recuperar sus ahorros, algo que hasta ahora había sido materialmente imposible.

Banco Popular incumple su deber de información

En la sentencia se indica que estos productos son complejos según la Ley del Mercado de Valores y que Banco Popular ha incumplido su “deber de información”, puesto que los únicos datos que consta fueron facilitados son los que se reflejan en la orden de compra y en las informaciones posteriores dadas a los afectados, “datos que resultan inexpresivos respecto de la información total dada” por el banco a los consumidores defendidos por ADICAE.

En definitiva, el juez encargado del caso ha condenado a Banco Popular a devolver a los afectados la totalidad de los ahorros atrapados más los intereses legales del dinero desde la fecha de inicio del proceso judicial, así como al pago de las costas de la primera instancia.

ADICAE inicia la vía judicial contra 25 bancos y cajas por vender productos tóxicos como las preferentes

La venta indiscriminada de productos tóxicos por parte de la banca ha supuesto el ‘secuestro’ de más de 37.000 millones de euros procedentes de los ahorros de más de un millón de familias. ADICAE presentará en septiembre una batería de demandas que afectarán a más de 25 bancos y cajas que operan en España. El presidente de ADICAE, Manuel Pardos, ha presentado la batería de demandas civiles contra, como mínimo, 25 entidades financieras españolas por la comercialización masiva y fraudulenta de productos tóxicos de ahorro camuflados como falsos depósitos. Entre estos productos se encuentran participaciones preferentes, deuda subordinada o cédulas hipotecarias, con los que la banca española ha secuestrado más de 37.000 millones de euros. Una auténtica recapitalización a costa de los ahorros de más de un millón de familias españolas.

“Según los miles de expedientes analizados por los técnicos de ADICAE durante los últimos meses, alrededor del 90 % de los afectados son personas sin conocimientos reales de los riesgos que entrañan este tipo de productos. La banca se ha saltado la normativa europea MiFid, el Código Civil español y la Ley del Mercado de Valores, que indican claramente que no se pueden comercializar masivamente este tipo de productos”, ha indicado el presidente de ADICAE.

Desde que ADICAE diera la voz de alarma a comienzos de octubre del año pasado, y a pesar de las reiteradas peticiones e intento de diálogo para evitar la vía judicial, ni las entidades ni los supervisores han solucionado el problema satisfactoriamente. Durante todo este tiempo ADICAE ha presentado diversas denuncias ante la CNMV, múltiples reclamaciones ante los servicios de atención al cliente de las entidades y el Banco de España, y ha realizado diversas peticiones a las fuerzas políticas para que pusieran fin a esta situación.

Desde entonces la CNMV ha dado la razón a los argumentos de ADICAE, recomendando a las entidades cambiar las preferentes por productos más líquidos. ¿Qué hicieron los bancos? Presionar a los afectados para que las cambiaran por acciones, un producto con el que refuerzan sus necesidades de capital de máxima calidad, tal y como exigen las nuevas normativas europeas de Basilea III. “Si las preferentes eran un producto de riesgo, también lo son las acciones. Operar en Bolsa con éxito sólo es posible para aquellos que tienen experiencia en hacerlo”, recuerda Pardos.

ADICAE inicia la vía judicial

Entidades que, como mínimo, serán demandadas por la venta fraudulenta de preferentes, deuda subordinada, cédulas hipotecarias y otros productos tóxicos: CAM, La Caixa, Cajamadrid, BBVA, Bankia, Caja Ávila, Cajasol, Caja Granada, Cajasur, Bancaja, Banco Santander, Bankinter, Caixa Galicia, Banco Popular, Deutsche Bank, Caixa Catalunya, Unnim, Caixa Laietana, Caja España, Banco Sabadell, Caixa Penedés, Caja Cantabria, Caixanova, Caja Extremadura y Bancaja.

Pérdidas de hasta el 50 %

No todas las entidades las han cambiado por acciones. Algunas, como La Caixa, lo hicieron por un 70 % a deuda subordinada a 10 años y otro 30 % por obligaciones convertibles en acciones. Tal y como ha señalado el presidente de ADICAE, estos canjes están llegando a suponer pérdidas de “hasta el 50 %” de los ahorros invertidos en un principio, teniendo en cuenta los precios actuales de este tipo de productos en el mercado financiero.

Muchos afectados todavía no saben que lo son: siguen creyendo que tienen un depósito a plazo fijo. Es necesario que todos los clientes de banca revisen sus contratos, hasta entenderlos completamente Y otras entidades, como Caixa Catalunya, Caixa Laietana, Caja Madrid, Caja Canarias, Grupo Liberbank, Unnim o Novagalicia Banco todavía no han movido ficha. Por ello muchos afectados todavía no saben que lo son, siguen creyendo que tienen un depósito a plazo fijo. Por eso el presidente de ADICAE recomienda a todos los clientes de banca que revisen “bien todos los contratos de toda la familia. Que los miren y pregunten, y que su banco o caja les explique todas las características de sus productos, con sus costes y ventajas, y que no se vayan de su oficina hasta entenderlo todo completamente”.

Según los expedientes analizados por ADICAE, la mayor parte de los afectados tienen de media 20.000 euros ‘atrapados’. “Es un público popular, que ha invertido casi el 80 % de los ahorros de toda su vida. No hay justificación alguna a las pérdidas. Además, esto pone en riesgo al propio sistema financiero, que se basa en la confianza de los consumidores”, indica el presidente de ADICAE.

Desvergüenza política del Eurogrupo

Con respecto a la posibilidad de que las condiciones del rescate financiero a la banca europea incluyan una quita en la recuperación de los ahorros de los afectados de participaciones preferentes el presidente de ADICAE, Manuel Pardos, ha vuelto a exigir que las fuerzas políticas no tapen la estafa de los bancos con las participaciones preferentes. Nuestra asociación rechaza frontalmente cualquier tipo de negociación entre el Gobierno central y la Unión Europea que contemple ‘quitas’ o ‘calendarios de pagos’ para que los ahorradores recuperen su dinero.

ADICAE considera que los dirigentes bancarios que han cometido todo este tipo de fraudes deberían ser condenados. Por ello, ADICAE, además de estas demandas civiles, ha presentado ya querellas penales contra los directivos de Bankia y las cajas que la formaron y CAM-sabadell, y prepara otra querella criminal contra los dirigentes de Caixa Catalunya, “como acusación popular y particular para todos aquellos afectados que quieran presionar de esta manera para la recuperación de sus ahorros”, ha explicado Manuel Pardos.

Los riesgos de las participaciones preferentes: ni son depósitos ni bonos del Estado garantizados por el Fondo de Garantía de Depósitos

Ante las numerosas quejas e incertidumbre que actualmente existe entre los pequeños inversores afectados por las participaciones preferentes que han comercializado distintas entidades financieras, como Novagalicia Banco, Bankia o CAM, entre otras, conviene aclarar algunos detalles para saber en qué consisten estos productos financieros antes de su contratación para tener constancia de qué se ha contratado. Las “preferentes” son títulos emitidos por bancos y cajas, que combinan características entre la renta fija y las acciones. Se trata de un híbrido entre una acción y un bono. Aunque puede parecer una inversión sin riesgo, no es así, puesto que no son renta fija ni son comparables a los Bonos del Estado o a los depósitos, puesto que no está garantizado su valor por el Fondo de Garantía de Depósitos, como sí ocurre con estos otros productos mencionados. Si a este riesgo se une que muchas entidades ‘vendieron’ estos productos financieros de forma poco ética sin explicar concienzudamente su funcionamiento e, incluso, sin fecha de vencimiento para recuperar la inversión, el resultado es la situación actual en la que tanto entidades financieras, instituciones comunitarias europeas y asociaciones de afectados se encuentran en plena batalla para recuperar el dinero de los ahorradores.

Ante las numerosas quejas e incertidumbre que actualmente existe entre los pequeños inversores afectados por las participaciones preferentes que han comercializado distintas entidades financieras, como Novagalicia Banco, Bankia o CAM, entre otras, conviene aclarar algunos detalles para saber en qué consisten estos productos financieros antes de su contratación para tener constancia de qué se ha contratado. Las “preferentes” son títulos emitidos por bancos y cajas, que combinan características entre la renta fija y las acciones. Se trata de un híbrido entre una acción y un bono. Aunque puede parecer una inversión sin riesgo, no es así, puesto que no son renta fija ni son comparables a los Bonos del Estado o a los depósitos, puesto que no está garantizado su valor por el Fondo de Garantía de Depósitos, como sí ocurre con estos otros productos mencionados. Si a este riesgo se une que muchas entidades ‘vendieron’ estos productos financieros de forma poco ética sin explicar concienzudamente su funcionamiento e, incluso, sin fecha de vencimiento para recuperar la inversión, el resultado es la situación actual en la que tanto entidades financieras, instituciones comunitarias europeas y asociaciones de afectados se encuentran en plena batalla para recuperar el dinero de los ahorradores.

Es importante tener en cuenta que las participaciones preferentes pueden resultar un producto atractivo en principio porque funcionan como un bono con el que se obtiene una rentabilidad fija trimestral, semestral o anual, que suele estar bastante por encima de los intereses que se dan por otros productos de renta fija. Las entidades bancarias han ofrecido en ocasiones intereses de hasta el 8 %.

Sin embargo, esta rentabilidad solamente está garantizada por la entidad bancaria en el caso de que sus beneficios alcancen un nivel determinado. Si no, el inversor no recibe ningún interés.

También es recomendable tener en cuenta antes de su contratación que solamente la entidad emisora puede devolver el dinero invertido, es decir, ningún fondo de garantía devolvería el dinero si no lo hiciera el banco o la caja. En este caso, se debería acudir a un concurso de acreedores.

Tampoco tienen un vencimiento prefijado, por lo que el usuario no puede recuperar su dinero cuando quiera. A veces incluso son productos perpetuos y no se puede liquidar el capital.

En el caso de querer recuperar el dinero, el inversor tiene la opción de acudir al mercado secundario y venderlo, pero puede suceder que, en situaciones de crisis, el valor de realización (precio que obtendrá) sea inferior al que pagó en su día cuando compró los títulos.

Precauciones

Por todo ello, es importante tener algunas precauciones antes de contratar este producto:

Leer detenidamente el contrato, las cláusulas y la letra pequeña.

Antes de firmar, hay que asegurarse de que se entienden todas las condiciones y de que se conocen las obligaciones y los riesgos que se asumen.

Pedir y conservar una copia del contrato. También hay que comprobar que se dispone de una orden de compra firmada por el titular o una autorización de traspaso de fondos de capital a participaciones preferentes, que la entidad debe entregar en el momento de la suscripción, y conservar la copia.

La entidad que ofrece las preferentes es la responsable de asegurarse que la persona que va a invertir en este producto entiende todas sus condiciones y riesgos.

Si se adquieren las participaciones preferentes después de la entrada en vigor de la Directiva de mercados e instrumentos financieros (1 de noviembre de 2007), la entidad debe realizar al inversor un test de conveniencia, que analiza el perfil del usuario, y un test de idoneidad, que comprueba su situación financiera y los objetivos de la inversión. El usuario debe conservar una copia de esta documentación.

La entidad debe informar, antes de la contratación, de los honorarios, comisiones, costes y gastos asociados a esta operación.

Reclamaciones

Si el contratante de este tipo de productos encuentra alguna irregularidad, puede reclamar por escrito ante el Defensor del cliente de la entidad de crédito, si la tiene. Las oficinas de la entidad deben disponer de información sobre la dirección de este organismo, así como de hojas oficiales de reclamación.

Si no se obtiene respuesta en dos meses o no es satisfactoria, se puede presentar la reclamación ante la CNMV (Oficina de Atención al Inversor: Paseo de Gracia, 19, 08007 Barcelona o C / Miguel Ángel, 11 – 28010 Madrid. 902 149 200), o acudir a la vía judicial.

Invertir en participaciones preferentes tiene sus riesgos

Bancos y cajas de ahorros están tratando de captar el dinero de sus clientes ofreciéndoles productos como las participaciones preferentes y la deuda subordinada, que combinan características entre la renta fija y las acciones. Estas ofertas pueden ser tentadoras… siempre y cuando la caja pueda pagar y a usted nunca le haga falta el dinero que invierta, porque las participaciones preferentes tienen muchos “peros”.

La Organización de Consumidores y Usuarios (OCU) avisa de que las participaciones preferentes son una opción arriesgada y, en general, perjudicial para el inversor.

Si usted no quiere correr ningún riesgo en sus inversiones, ignore las ofertas de participaciones preferentes: aunque aparenten ser una inversión sin riesgo, no son comparables a las inversiones en depósito o Bonos del Estado. Estos títulos emitidos por bancos y cajas no son renta fija, y entrañan no pocos riesgos.

El Banco Sabadell o el Banco Pastor sorprendieron al ofrecer a sus clientes institucionales la compra de sus participaciones preferentes pagando apenas la mitad del dinero al que las habían colocado. Otras entidades siguen su estela. Así, Caja Madrid ha colocado entre sus clientes de oficina una nueva emisión de participaciones preferentes. Ofrece un rendimiento del 7 % anual durante cinco años. Banesto también ofrece un producto similar a sus clientes, con unas condiciones algo menos interesantes.

Estas ofertas pueden ser tentadoras… siempre y cuando la caja pueda pagar y a usted nunca le haga falta el dinero que invierta, porque las participaciones preferentes tienen muchos “peros”:

* Los rendimientos ofrecidos, aunque atractivos y prefijados, no están garantizados.

* Sólo la entidad emisora es quien tiene opción, si le interesa y puede, de devolver el dinero invertido. La situación contraria no se contempla. En caso de quedarse “colgado” con estas participaciones, usted podría venderlas en el Mercado AIAF (mercado mayorista de renta fija privada) siempre que lograra encontrar algún comprador y sin que nadie le pueda garantizar ni el tiempo que tarde ni el precio que consiga. No sería extraño pues que las vendiera con pérdidas.

* Ningún fondo de garantía le devolvería el dinero si el banco o caja no lo hiciera. En ese caso debería acudir al concurso de acreedores en el que, como pequeño inversor subordinado, se situaría entre los últimos de la fila a la hora de cobrar.

* La Comisión Nacional del Mercado de Valores (CNMV) avisa del riesgo. Ha obligado a incluir en el folleto de las participaciones preferentes emitidas por Banesto la siguiente advertencia: “Este producto ofrece una rentabilidad sensiblemente inferior (en torno al 0,4 % anual…) a la que en estos momentos están exigiendo los inversores profesionales y cualificados, atendiendo al riesgo que incorpora, e inferior a la ofrecida por productos equiparables de otros emisores comparables. Por tanto, el valor de mercado de este instrumento sería sensiblemente inferior (alrededor de un 6 %) a su valor nominal, por lo que si el suscriptor quisiera vender estos valores en el mercado secundario podría perder una parte significativas de su inversión inicial”. A juicio de la OCU, esta advertencia es lo suficientemente explícita como para ahuyentar a cualquier inversor informado.

Consejos

* Si no le gusta el riesgo, evite este tipo de producto. Como inversión a 5 años pueden ser una opción los Bonos del Tesoro, que sin riesgo alguno rondan el 2,5 %.

* Y si quiere asumir más riesgos, tampoco son una buena opción: no ofrecen una buena retribución para el riesgo que se asume. Y es que, aunque puede llegar a perder todo su dinero, sólo ganaría los intereses pactados. Con un horizonte de más de 5 años, si a usted le gusta el riesgo, las acciones al menos ofrecen un riesgo bidireccional: se puede perder mucho pero también ganar.