Ni comparadores ni ofertas por internet, lo mejor para contratar una hipoteca es acudir a una oficina bancaria

La Asociación para la Defensa de los Usuarios de Bancos, Cajas y Seguros (ADICAE) ha llevado a cabo un exhaustivo estudio sobre la evolución de la oferta hipotecaria por internet y las prácticas de los comparadores hipotecarios que toda persona en busca de hipoteca debería conocer. El estudio revela importantes desafíos para los consumidores, puesto que las diferencias entre las ofertas digitales y presenciales, la falta de transparencia en los costes de productos vinculados y el impacto desigual de las condiciones según el perfil económico del consumidor impedirán contratar una mejor hipoteca. Además, desde ADICAE se denuncia cómo los comparadores hipotecarios a menudo no cumplen con la normativa de transparencia, generando dudas sobre la imparcialidad de la información que ofrecen.

El presidente de ADICAE, Manuel Pardos, ha destacado durante la rueda de prensa para presentar los resultados del análisis realizado por un grupo de expertos de ADICAE que “la importancia de estas prácticas bancarias son de máxima importancia, sobre todo cuando la vivienda ya es el segundo problema principal de la población española de constituir según los últimos barómetros del CIS”.

Las principales conclusiones del estudio son estas siete, que detallamos a continuación.

1. Crecimiento de la oferta hipotecaria online como resultado de la reestructuración bancaria

La expansión de las hipotecas por internet responde a decisiones estratégicas de las entidades bancarias, que buscan alternativas a la reducción de oficinas y personal, como por ejemplo promoviendo formas alternativas de comercialización de hipotecas a través de internet (webs bancarias y comparadores).

Sin embargo, la Ley 5/2019, que regula los contratos de crédito inmobiliario, exige la firma presencial ante notario como garantía frente a cláusulas abusivas y para asegurar la transparencia en la comercialización de productos vinculados. Esto hace irrenunciable la presencialidad al firmar la hipoteca, en su artículo 14 e.

Susana Tirado, abogada de la red de ADICAE, añadía que este nuevo modelo de oferta hipotecaria responde a un cambio generacional y debido a un nuevo acceso a la tecnología. Aseguraba que: “no nos podemos olvidar de que se trata de un producto complejo y de riesgo”.

2. Oferta hipotecaria en 2024: Impacto de la bajada de tipos del BCE

La bajada de tipos del Banco Central Europeo (BCE) ha generado una reducción en los tipos de interés de las hipotecas a tipo fijo, mientras que entidades como BBVA o el Santander han elevado los diferenciales de las hipotecas variables para mantener sus márgenes.

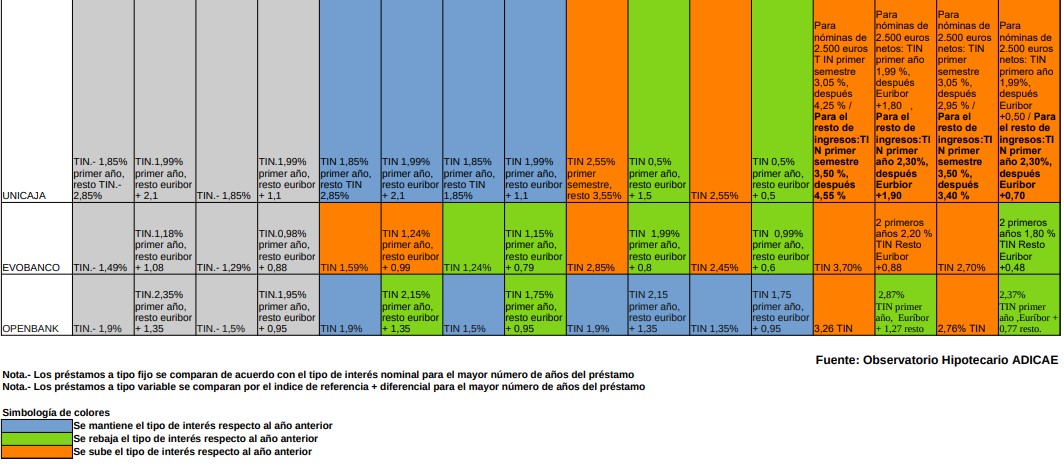

Evolución 2021-2024 oferta hipotecaria de entidades con mayor cuota de mercado

Esto se puede apreciar en el siguiente cuadro comparativo, donde se detalla la oferta en hipoteca fija y variable, con y sin bonificación. En color verde están las ofertas que han mejorado respecto al año anterior, en naranja las que han empeorado y, en azul, las que se mantienen igual.

Los bancos penalizan a clientes con menores ingresos al ofrecer condiciones menos competitivas, destacando casos como Unicaja, que presenta mejores ofertas para usuarios con ingresos superiores a 2.500 euros. Y también penalizan las hipotecas a tipo variable con aumento de diferencial; sin embargo, el porcentaje de hipotecas contratadas a tipo variable se recupera hasta el 52 % en marzo de 2024 (desde el 26 % de 2022).

3. Comparativa entre oferta hipotecaria online y presencial en oficinas

El análisis demuestra que la oferta presencial es mejor que la online, gracias al margen de negociación de los empleados de oficina. Los empleados conocen de última hora las directrices de la entidad y el comportamiento de su departamento de riesgo en cuanto a concesión y negativa de hipotecas.

Además, en la oferta presencial, el comercial siempre presiona para que se realice la hipoteca con productos vinculados para bonificar la hipoteca, además de que el empleado de la oficina tiene unos objetivos laborales en productos de pasivo y activo bancario, que cumple con los productos vinculados.

En la oferta por internet, la llamada telefónica comercial suele ser de personal de empresas o contratas ajenas a la entidad, que muchas veces trabajan un mes para un banco y, al siguiente, para otro. Y su horquilla de oferta en la que se mueven está tasada, tiene menos flexibilidad. Aunque la oferta online es más transparente, a pesar de que su propósito principal es captar datos de los usuarios para fines comerciales.

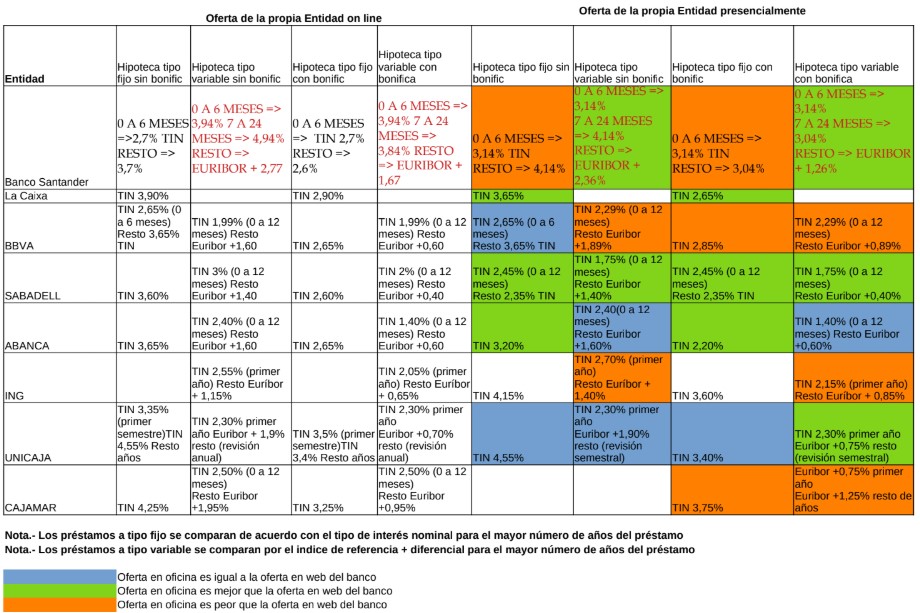

Hipotecas online vs. banca tradicional

En azul cuando la oferta es similar, en verde cuando la oferta en oficina es mejor y, en naranja, cuando la oferta en oficina es peor.

4. El coste de los productos vinculados supera los beneficios de la bonificación

El análisis evidencia que los costes asociados a productos vinculados (seguros, tarjetas de crédito, fondos de inversión, etc.) superan los ahorros derivados de la bonificación en el tipo de interés. Un ejemplo rápido es que el ahorro medio por bonificación (1 %) es de 65 euros/mes, mientras que el coste de los productos vinculados puede superar los 1.500 euros/año.

Haciendo un caso más detallado de esta negociación que pretende la entidad bancaria de ofrecer rebaja en el tipo de interés a cambio de la contratación de productos vinculados a la hipoteca, queda constatado que el beneficio corre a favor de la entidad bancaria, no del usuario. El auténtico elemento de negociación que el usuario tiene para conseguir un tipo de interés más barato es el importe de sus ingresos mensuales, puesto que suponen una garantía de cobro puntual para la entidad.

El análisis de los beneficios de la bonificación frente al coste de los productos vinculados evidencia la falta de interés de estos últimos.

Beneficio de la bonificación a cambio de productos vinculados

La bonificación máxima que se ofrece sobre el tipo de interés es de un 1 %, que se ofrece de forma gradual en función del número de productos contratados, primero un 0,25 %, después un 0,50 % y finalmente el 1 %.

El ahorro que supone un 1 % en una hipoteca media de 150.000 euros son 125 euros mes al principio, los primeros años (unos 1.500 euros/año). Pero se reduce hasta cero a lo largo de 30 años de hipoteca. Así, el ahorro medio es de 65 euros/mes (unos 780 euros por cada año de la hipoteca).

Coste de los productos vinculados

– Por domiciliación de recibos y nómina: Se renuncia a la exención en comisión de mantenimiento de la cuenta bancaria (120 – 200 euros/año). Se puede producir un aumento de comisiones en la cuenta de la que retiramos los recibos y nómina.

– Contratación de seguro hogar-incendios (sobrecoste de unos 120 euros-200 euros/año).

– Contratación de seguro de vida (sobrecoste de unos 440 – 360 euros/año). Cuidado con prima única, ya que nos obligaría a pagar desde el primer día las primas de todos los años.

– Contratación de tarjeta de crédito (sobrecoste de 40 euros/año de mantenimiento si se hace un número de compras mínimas al año).

– Contratación de plan de pensiones con aportación anual mínima, como por ejemplo de 600 euros.

– Contratación de fondo de inversión con aportación anual mínima de, por ejemplo, 900 euros

5. Prácticas y financiación de comparadores hipotecarios

En España, los intermediarios financieros, llamados comparadores hipotecarios (hipotech), ofrecen 3 posibles servicios de carácter muy diferenciado:

– Información como comparador (o asesoramiento gratuito) por el que no cobran de las partes. (ni del consumidor, ni del banco). Pero este servicio siempre se hace de forma accesoria a alguno de los otros dos.

– Intermediación (labor que puede ir desde comprobar la solvencia del usuario y remitir la información a la entidad de crédito), cobrando una comisión del Banco que aparecerá en la ficha FEIN (pero solo es posible conocer la comisión que paga el banco para la oferta vinculante que finalmente se elige).

– Broker. Labor como asesoramiento al usuario con un coste (elevado, 3.900 o 4.000 euros), negociando directamente con las entidades de crédito y llevando a cabo un análisis de solvencia que hace dudar de la protección de datos. Al final, se compromete a ofrecer tres ofertas vinculantes al usuario en las que se les autoriza a revisar información fiscal y de seguridad social.

6. Falta de transparencia en el cumplimiento normativo

Tal y como indicaba el Jefe de Proyectos de ADICAE, Javier Blancas, “los comparadores hipotecarios no cumplen plenamente con la normativa de la Ley 5/2019″. Publicitan que son gratuitos para los consumidores, pero no informan de las comisiones que perciben de los bancos”. Aunque están obligados legalmente, retrasan esta información hasta que el usuario se decanta por una oferta concreta y recibe la oferta vinculante, limitando la capacidad del consumidor para tomar decisiones informadas.

Así, los comparadores hipotecarios, que conocen perfectamente el importe de las comisiones contratadas con las entidades bancarias que figuran en sus listados de colaboradores, no informan de dichas comisiones. Lo que hacen es que se reserva esta información para el momento en el que el consumidor ya se ha decantado por una oferta vinculante concreta y, entonces, se limitan a informar de la comisión que cobrarán en dicha oferta.

7. Comparativa entre comparadores y bancos

En general, las ofertas de los comparadores no son mejores que las de las entidades bancarias. Entre las prácticas más comunes, en la mayoría de sus análisis comparativos muestran hipotecas seleccionadas en lugar de mostrar la oferta completa; o promocionan hipotecas bonificadas exclusivamente vinculadas a productos adicionales.

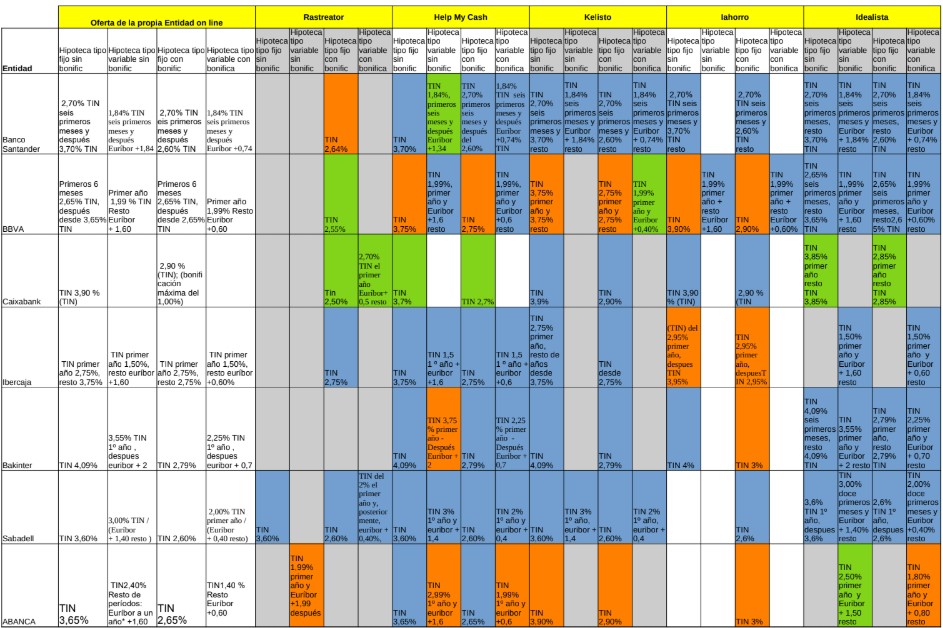

Hipotecas online vs. ofertas de comparadores

En el siguiente cuadro (ampliar para ver completo) está el análisis comparativo de las hipotecas recogidas en los diferentes comparadores hipotecarios, comparándolos entre ellos y con la oferta hipotecaria de las propias webs bancarias. En azul se recogen aquellas ofertas de comparadores que son iguales a la web del banco, en verde las que son mejores, y en naranja las que son peores.

Así, se puede apreciar cómo en la mayor parte de los comparadores se reflejan exactamente las mismas ofertas hipotecarias de la web bancaria. Y, sin embargo, para los bancos con mayor cuota de mercado, como el Santander, BBVA y Caixabank, se observa que las ofertas de comparadores son peores que las de la propia entidad.

En los préstamos hipotecarios, en los que la oferta del comparador es peor que la de la propia web de la entidad, la diferencia suele estar en el aumento del tipo de interés para un primer periodo del préstamo (primer año), como consecuencia indirecta de la comisión que el banco pagará al comparador.

Se observan casos como los del comparador Rastreator, que solo ofrece hipotecas bonificadas con productos vinculados. O iAhorro, que presenta un comparativo respecto a las ofertas de banca online, elevando premeditadamente los precios de estas.

Teniendo en cuenta que solo las entidades colaboradoras pagarán comisión por intermediación al comparador, queda en entredicho que la información proporcionada sea imparcial.

ADICAE insta a los consumidores a informarse exhaustivamente antes de contratar hipotecas, a no dejarse presionar y a desconfiar de prácticas que penalizan a usuarios con menores ingresos o que obligan a contratar productos vinculados. Asimismo, recuerda la importancia de consultar las condiciones completas y exigir transparencia en los procesos, tanto a los bancos como a los intermediarios financieros. Además de acudir a la propia asociación para recibir asesoramiento y ayuda si se encuentran cláusulas dudosas.

El grupo de estudio de ADICAE que ha llevado a cabo este análisis está formado por Susana Tirado Sancho (Abogada Zaragoza), Verónica Gómez Calvo (Doctora en Socioeconomía y profesora en la Universidad de Alicante), Dolores Honrubia Gabaldón (Abogada Albacete), Francisco José Muradas Baladrón (Abogado Asturias), el Equipo técnico de ADICAE, Javier Blancas Serrano (Economista) y Laura Ochoa Lozano (Grado en Derecho).